Объем и формат исследования

Объем исследования – 70 страниц

Дата выхода – март 2016

Язык - русский

Шрифт – Arial

Размер шрифта - 10

Форма предоставления – в электронном виде

Исследование содержит: 23 таблицы, 15 рисунков

Формат файла с исследованием - *.pdf

ОПИСАНИЕ ИССЛЕДОВАНИЯ

Изучение российского рынка жестяной тары (консервные банки № 2, 3 и 8) и продукции, пригодной к упаковке в данную тару.

Исследование проводилось в основном путём анализа вторичных источников информации (включая обработку данных веб-сайтов производителей и оптовиков, специализированной прессы).

Из первичных данных использовались экспертные оценки и интервью с производителями и потребителями жестетары (в целом было проведено более 40 интервью).

ВЫДЕРЖКИ ИЗ ИССЛЕДОВАНИЯ

Консервные банки № 2, 3 и 8 чаще всего применяются для упаковки готовой продукции из мяса и рыбы.

Согласно данным Федеральной службы государственной статистики РФ, в России производится около 3,4 млрд условных консервных банок из черных металлов емкостью менее 50 л (за 2015 год).

Производство жестяных банок распределено по территории РФ неравномерно: более 55% производства сосредоточено в Северо-Западном федеральном округе. Это объясняется наличием в этом регионе крупных производителей жестетары и её потребителей.

Производство банок только для мясных и рыбных консервов (с учётом внешнеторговых операций) составило __ млрд условных банок в 2015 году.

Доля импорта в объёме рынка банок только для рыбных и мясных консервов составляет не более 6%, то есть импорт не оказывает существенного влияния на общую ёмкость рынка.

В ходе исследования были выявлены:

ü ОАО «Мурманский тарный комбинат»,

ü ОАО «Калининградский тарный комбинат»,

ü «Жестянобаночная Мануфактура» (Краснодарский край),

ü _________________________ .

ü ПО «Лужский консервный завод» (Ленинградская область),

ü ЗАО «Йошкар-Олинский МК» (Республика Марий-Эл),

ü Завод «Балтфиштрейд» (Калининградская область),

ü _________________________ .

В европейской части России в настоящее время имеется спрос на жестяную банку №2, №3 и №8, несмотря на закрытие многих предприятий в 2014-2015 году.

Определяющим фактором при работе производителей с потенциальными заказчиками является стоимость продукции.

В среднем по отрасли стоимость банки №2 (без крышки) составляет __ руб., №3 – 7,3 руб., №8 - __ руб., стоимость крышки - __ руб.

ОГЛАВЛЕНИЕ

1. ВВЕДЕНИЕ

1.1. ОПИСАНИЕ ИССЛЕДОВАНИЯ

1.2. ГЕОГРАФИЯ ИССЛЕДОВАНИЯ

1.3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2. ОПИСАНИЕ ИССЛЕДУЕМОЙ ПРОДУКЦИИ

2.1. ЖЕСТЯНАЯ БАНКА №2

2.2. ЖЕСТЯНАЯ БАНКА №

2.3. ЖЕСТЯНАЯ БАНКА №8

2.4. АЛЮМИНИЕВАЯ, СТЕКЛЯННАЯ И ПРОЧИЕ ВИДЫ БАНОК

3. АНАЛИЗ ОБЩЕЙ СИТУАЦИИ НА РЫНКЕ

3.1. АНАЛИЗ ПРОИЗВОДСТВА ЖЕСТЯНОЙ ТАРЫ

3.2. АНАЛИЗ ПОТРЕБЛЕНИЯ ЖЕСТЯНОЙ ТАРЫ

3.3. АНАЛИЗ ИМПОРТА И ЭКСПОРТА (ВНЕШНЕЙ ТОРГОВЛИ)

3.3.1. Емкость рынка банок для мясных и рыбных консервов с учетом экспорта

3.3.2. Структура экспорта по типам банки

3.4. СЕЗОННОСТЬ РЫНКОВ ЖЕСТЯНОЙ ТАРЫ И КОНСЕРВАЦИИ

4. ОСНОВНЫЕ ПРОИЗВОДИТЕЛИ ЖЕСТЯНОЙ ТАРЫ В РФ

4.1. ОПИСАНИЕ ОСНОВНЫХ КОНКУРЕНТОВ

4.1.1. Калининградский тарный комбинат

4.1.2. ОАО «Мурманский тарный комбинат»

4.1.3. ТинПак

4.1.4. _____________

4.1.5. _____________

4.1.6. _____________

4.1.7. _____________

4.1.8. _____________

4.1.9. _____________

4.1.10. _____________

4.1.11. _____________

4.1.12. _____________

4.1.13. _____________

4.2. ЦЕНЫ ПРОИЗВОДИТЕЛЕЙ ЖЕСТЯНОЙ ТАРЫ

4.3. ОБЩИЕ ВЫВОДЫ ПО ПРОИЗВОДИТЕЛЯМ ЖЕСТЯНОЙ ТАРЫ

5. ПОТЕНЦИАЛЬНЫЕ ЗАКАЗЧИКИ (МЯСНЫЕ КОНСЕРВЫ)

5.1. ПОДТВЕРДИВШИЕ СОГЛАСИЕ ЗАКАЗЧИКИ

5.1.1. ООО «БАРС»

5.1.2. ООО КМПЗ «Балтпроммясо»

5.1.3. ОВА Холдинг («Балтком»)

5.1.4. _____________

5.1.5. _____________

5.1.6. _____________

5.1.7. _____________

5.1.8. _____________

5.1.9. _____________

5.1.10. _____________

5.1.11. _____________

5.1.12. _____________

5.1.13. _____________

5.1.14. _____________

5.1.15. _____________

5.2. НЕПОДТВЕРЖДЕННЫЕ ЗАКАЗЧИКИ

5.2.1. Микояновский Мясокомбинат

5.2.2. ООО «Гипар» / Вяземский МК

5.2.3. ТПК «Русь»

5.2.4. _____________

5.2.5. _____________

5.3. ВЫВОДЫ ПО ПРОИЗВОДИТЕЛЯМ МЯСНОЙ КОНСЕРВАЦИИ

6. ПОТЕНЦИАЛЬНЫЕ ЗАКАЗЧИКИ (РЫБНЫЕ КОНСЕРВЫ)

6.1. ПОДТВЕРДИВШИЕ СОГЛАСИЕ ЗАКАЗЧИКИ

6.1.1. ООО РКЗ «Катран»

6.1.2. ООО «БАРС»

6.1.3. «РосКон»

6.1.4. _____________

6.1.5. _____________

6.1.6. _____________

6.1.7. _____________

6.1.8. _____________

6.1.9. _____________

6.1.10. _____________

6.1.11. _____________

6.1.12. _____________

6.1.13. _____________

6.1.14. _____________

6.1.15. _____________

6.2. НЕПОДТВЕРЖДЕННЫЕ ЗАКАЗЧИКИ

6.2.1. Симферопольский Консервный Завод имени Кирова

6.2.2. Мамоновский Рыбоконсервный Комбинат

6.2.3. ЗАО «Рыбный Двор»

6.2.4. _____________

6.2.5. _____________

6.3. ВЫВОДЫ ПО ПРОИЗВОДИТЕЛЯМ РЫБНОЙ КОНСЕРВАЦИИ

7. ЗАКЛЮЧЕНИЕ

8. ПРИЛОЖЕНИЯ

Приложение 1. Анкета для производителей жестяной тары

Приложение 2. Анкета для производителей консервации

Рис. 1. Производство консервных банок из черных металлов в 2013-2015 гг., млн у.б.

Рис. 2. Распределение производства консервных банок из черных металлов по округам в 2015 г.

Рис. 3. Распределение производства мясных консервов, использующих банку №8, и рыбных консервов, использующих банки №2 и №3, по округам в 2015 г.

Рис. 4. Структура импортных поставок консервных банок всех типов в РФ в 2015 году по стране происхождения, тонн.

Рис. 5. Структура импортных поставок консервных банок всех типов в РФ в 2013-2014 году по стране происхождения, тонн Рис. 6. Структура импортных поставок консервных банок всех типов в РФ в 2015 году по стране происхождения без учета республики Беларусь и ввоза через границу РФ из Калининградской области, млн банок

Рис. 7. Структура экспорта консервных банок всех типов в 2015 году по типу банки, млн банок

Рис. 8. Структура экспорта консервных банок из РФ в 2015 году по стране назначения

Рис. 9. Динамика продаж мясных консервов в 2015 году на примере мясокомбината в ЮФО, (тыс. банок)

Рис. 10. Динамика продаж рыбных консервов в 2015 году на примере рыбокомбината в СЗФО (тыс. банок)

Рис. 11. Распределение потребления банок по типам среди потенциальных заказчиков

Рис. 12. Распределение потребления банок по типам среди потенциальных заказчиков (из 27)

Рис. 13. Распределение потенциальных заказчиков по типу производства

Рис. 14. Распределение потенциальных заказчиков по федеральным округам

Рис. 15. Распределение потенциальных заказчиков по желаемому типу банки №8

Таблица 1. Стандартные размеры цельнотянутых банок исследуемых типов (внутренний диаметр 99 мм, толщина стенок 2 мм)

Таблица 2. Производство основных категорий целевой продукции в РФ в 2013-2015 гг., млн у.б.

Таблица 3. Производство основных категорий целевой продукции в РФ в 2015 гг. млн условных банок

Таблица 4. Основные федеральные округа, производившие продукцию по категориям в 2015 г.

Таблица 5. Производство и потребление всей жестяной тары в РФ в 2013-2015 гг., млн у.б.

Таблица 6. Производство и потребление жестяной тары под мясные и рыбные консервы в РФ в 2015 гг., млн у.б.

Таблица 7. Крупнейшие экспортеры консервной банки из РФ, отраженные в базе «Инфомозаики»:

Таблица 8. Динамика продаж мясных консервов в 2015 году на примере мясокомбината в ЮФО (тыс. банок)

Таблица 9. Динамика продаж рыбных консервов в 2015 году на примере рыбокомбината в СЗФО (тыс. банок)

Таблица 10. Крупнейшие производители консервной банки №2, №3 и №8 в РФ по состоянию на начало 2016 года

Таблица 11. Цены на консервную банку№2, №3 и №8 из белой жести в РФ на март 2016 года, руб./шт.

Таблица 12. Сравнение цен на консервную банку№2, №3 и №8 (комплект с крышкой) компании «Банкон» на март 2016 года и январь 2013 года, руб./шт.

Таблица 13. Сравнение цен производителей и текущих цен потенциальных заказчиков (кроме тех, которые покупают по рыночной) на март 2016 г., руб./банка

Таблица 14. Подтвержденные потенциальные заказчики консервной банки№8 из белой жести в РФ на март 2016 года

Таблица 15. Требуемые объемы потенциальных заказчиков консервной банки под мясную консервацию из белой жести в РФ на март 2016 года

Таблица 16. Неподтвержденные заказчики консервной банки№8 из белой жести в РФ на март 2016 года

Таблица 17. Причины невозможности связаться с заказчиками консервной банки под мясную консервацию из белой жести в РФ на март 2016 года

Таблица 18. Подтвержденные потенциальные заказчики консервной банки№2 и №3 из белой жести в РФ на март 2016 года

Таблица 19. Требуемые объемы потенциальных заказчиков консервной банки под рыбную консервацию из белой жести в РФ на март 2016 года

Таблица 20. Неподтвержденные заказчики консервной банки№8 из белой жести в РФ на март 2016 года

Таблица 21. Причины невозможности связаться с заказчиками консервной банки под рыбную консервацию из белой жести в РФ на март 2016 года

Таблица 22. Минимальные объемы заказов всех подтвержденных потенциальных заказчиков

Таблица 23. Распределение подтвержденных потенциальных заказчиков по областям

Анализ рынка металлических пробок, колпачков и крышек в России - 2022. Показатели и прогнозы

TEBIZ GROUP

73 900 ₽

Анализ рынка металлических пробок, колпачков и крышек в России - 2022. Показатели и прогнозы

TEBIZ GROUP

73 900 ₽

Рынок металлических резервуаров в России - 2021. Показатели и прогнозы

TEBIZ GROUP

60 900 ₽

Рынок металлических резервуаров в России - 2021. Показатели и прогнозы

TEBIZ GROUP

60 900 ₽

Российский рынок тары и упаковки: итоги 2018 г., прогноз до 2021 г

NeoAnalytics

50 000 ₽

Российский рынок тары и упаковки: итоги 2018 г., прогноз до 2021 г

NeoAnalytics

50 000 ₽

Анализ рынка банок для консервирования в России в 2012-2016 гг, прогноз на 2017-2021 гг

BusinesStat

65 000 ₽

Анализ рынка банок для консервирования в России в 2012-2016 гг, прогноз на 2017-2021 гг

BusinesStat

65 000 ₽

Статья, 19 апреля 2024

BusinesStat

В 2023 г продажи сухих строительных смесей в России выросли на 8,4% и составили 15,6 млн т.

Замедлился рост цен на сухие смеси за счет оптимизации логистики и постепенного замещения дефицитных импортных компонентов.

Статья, 19 апреля 2024

BusinesStat

В 2023 г продажи сухих строительных смесей в России выросли на 8,4% и составили 15,6 млн т.

Замедлился рост цен на сухие смеси за счет оптимизации логистики и постепенного замещения дефицитных импортных компонентов.

По данным «Анализа рынка сухих строительных смесей в России», подготовленного BusinesStat в 2024 г, в 2023 г их родажи в стране выросли на 8,4% и составили 15,6 млн т.

Статья, 19 апреля 2024

BusinesStat

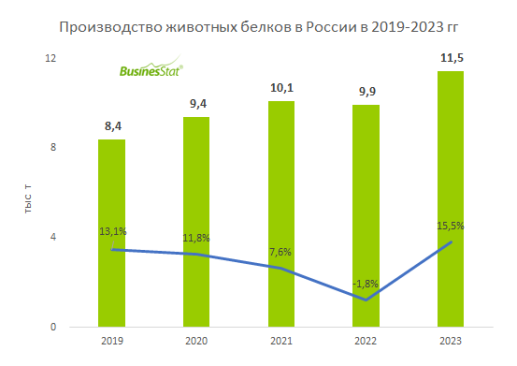

В 2023 г производство животных белков в России выросло на 15,5% и составило 11,5 тыс т.

Спрос на животный белок растет благодаря увеличению производства колбасных изделий.

Статья, 19 апреля 2024

BusinesStat

В 2023 г производство животных белков в России выросло на 15,5% и составило 11,5 тыс т.

Спрос на животный белок растет благодаря увеличению производства колбасных изделий.

По данным «Анализа рынка животных белков в России», подготовленного BusinesStat в 2024 г, в 2023 г их производство в стране выросло на 15,5% и составило 11,5 тыс т.

Статья, 18 апреля 2024

AnalyticResearchGroup (ARG)

Объем рынка автосервисов в России в 2027 году может составить почти ₽650 млрд.

Росту рынка способствуют проблемы с поставками запчастей, устаревание парка автомобилей и повышение цен.

Статья, 18 апреля 2024

AnalyticResearchGroup (ARG)

Объем рынка автосервисов в России в 2027 году может составить почти ₽650 млрд.

Росту рынка способствуют проблемы с поставками запчастей, устаревание парка автомобилей и повышение цен.

В 2022 году общая сумма услуг, предоставленных автосервисами населению в России, оценивалась в 465,2 миллиарда рублей, что на 17,9% превышает уровень предыдущего года. Показатель CAGR на этом рынке за период с 1994 года составил 27,5%.